Répartition gains en bourse capitaux patrimoine 14 septembre 2010

Rédigé par zetrader - - 2 commentairesC'est le 61ème mois de ce suivi de mon évolution en bourse.

Voici un dernier point global au 14 septembre 2010, c'est une forme de réponse aux rumeurs de faillite colportées à mon égard (diffamation) et à ceux qui pensaient que je me serais subitement ruiné parce que je ne donnais plus de nouvelles sur mon suivi financier global :

Je viens d'atteindre les 183 k€ de patrimoine net, un nouveau plus haut pour moi :)

Je n'ai plus d'immobilier pour le moment (appartement acheté fin septembre 2006 et revendu en bénéfice fin juin 2009), aucune dette ou crédit en cours, je suis à plus de 99% cash sur mes avoirs, investi à moins de 1% du capital global sur un panier d'actions à dividendes.

Cela veut dire que mon argent est disponible pour toute opportunité éventuelle, tout en étant rémunéré pour l'essentiel des capitaux, disponibles à tout moment.

J'ai 35 ans depuis peu (le 13 juillet 2010) et j'ai maintenant plus de 10 ans de bourse derrière moi dont les 9 dernières années toutes positives (2002 à 2010 inclus).

Pour mémoire :

- En octobre 2002 j'avais en tout seulement 4k€ de "patrimoine" net, pas d'immobilier et pas de boulot.

- En août 2006 j'avais 100k€ de patrimoine net, pas d'immobilier et pas de boulot, mais j'avais bien progressé sur mes capitaux en ayant eu comme principal revenu la bourse sur les dernières années, j'allais acheter un appartement comptant (sans crédit) en septembre 2006 avec une partie du capital, pour habiter.

- Après avoir encaissé la vente en bénéfice de mon appartement, le 25 juin 2009 j'avais 159k€ et 160k€ tous comptes confondus le 7 juillet 2009.

Voir les points de la période juste après la vente de l'appartement :

http://zetrader.fr/gagner-en-bourse-portefeuilles-dubus-et-binck-25-juin-2009

http://zetrader.fr/gagner-en-bourse-portefeuilles-dubus-et-binck-7-juillet-2009

Depuis juillet 2009 j'ai donc mis de côté environ 23 000 euros sur mes comptes après paiement de toutes les dépenses sur la période (après avoir payé sur la période quelques milliers d'euros d'impôts et taxes, les loyers, transports, téléphone, internet, dépenses informatiques, nourriture, santé, vacances à l'étranger & week-ends, cinés, restos etc ...).

Depuis le 25 juin 2009 (juste après la vente de mon appartement), ça fait environ +24k€ mis de côté après toutes dépenses.

J'ai une petite partie des capitaux sur les compte-titres, pour l'instant je suis "cash" (pas de titres en portefeuille).

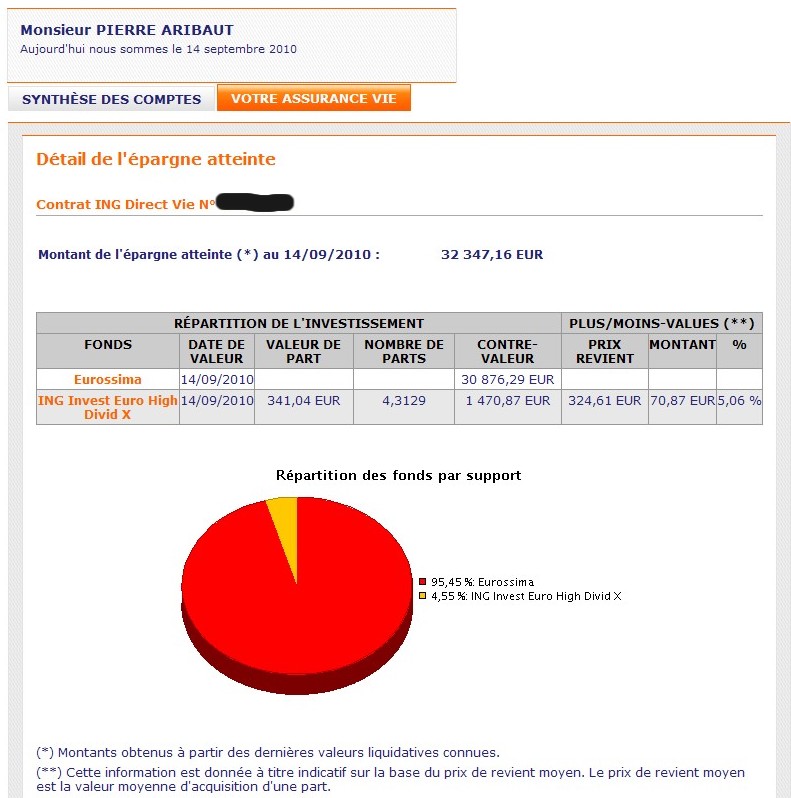

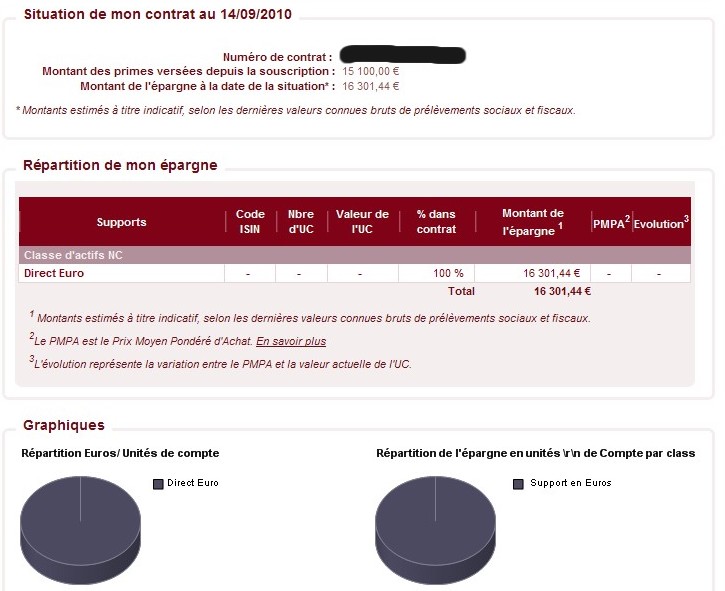

L'essentiel des capitaux est désormais placé sur des produits à rendement "garanti" : des assurances-vies en fonds euros, j'ai pris le bénéfice sur mes obligations (cf. point sur cette prise de bénéfices et le rendement global de ces placements), j'ai acheté récemment un panier d'actions à dividendes via l'assurance-vie en unités de compte (moins de 1% de mon capital global), pour le reste un peu sur des livrets, des placements assez sécurisés.

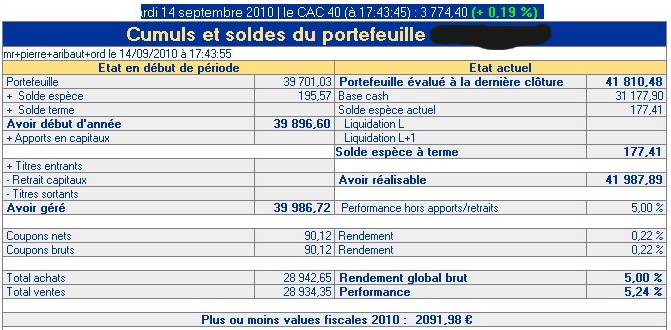

Point portefeuilles au 14 septembre 2010 :

Compte-titres dubus : +5,24% depuis janvier 2010

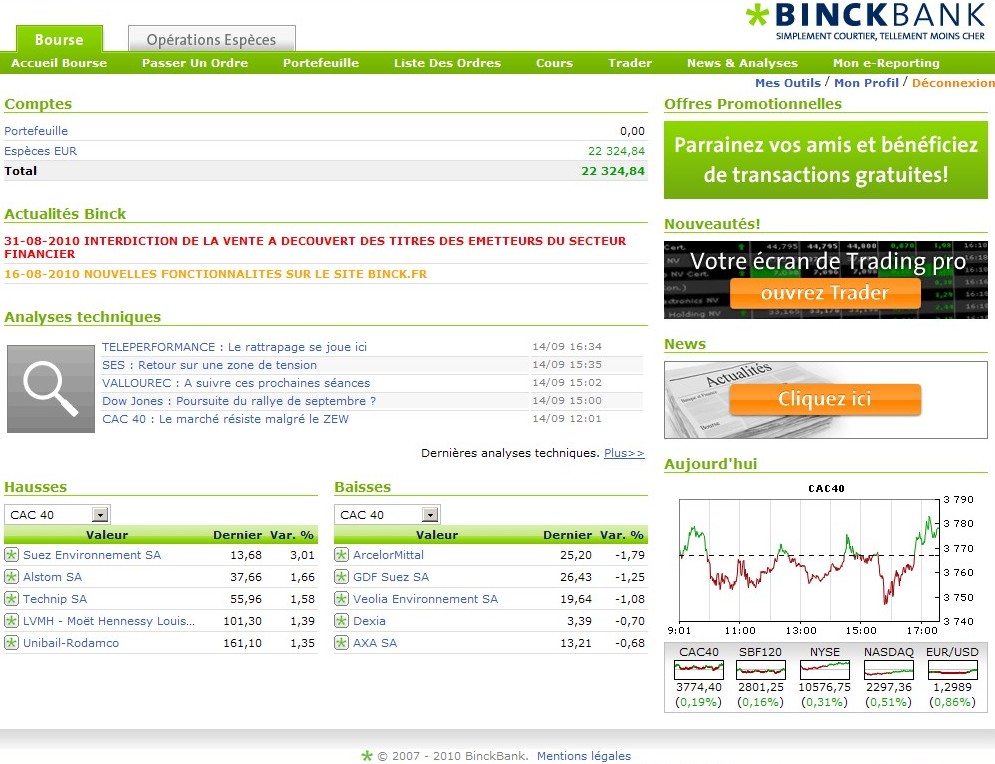

Compte-titres binck : +109,96% depuis janvier 2010

Compte-titres binck : +346,49% depuis mars 2009 (ouverture du compte binck en mars 2009)

Progression globale compte-titres depuis début janvier 2010 :

2091,98 (pv dubus) + 90,12 (coupons dubus perçus) + 11692,18 (pv binck) soit +13 874,28 euros net de frais de courtage.

Il s'agit de gains encaissés, sachant que je suis actuellement 100% cash (pas d'engagements) sur mes comptes-titres.

En partant d'un capital initial (en bourse) en début d'année 2010 de 50 529,26 euros : 39 896,60 (chez dubus) + 10 632,66 euros (chez binck).

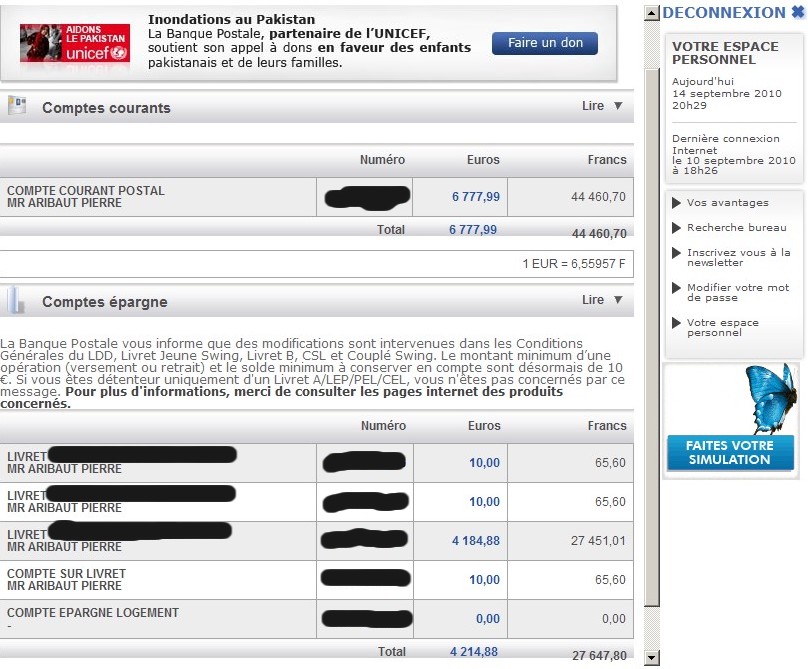

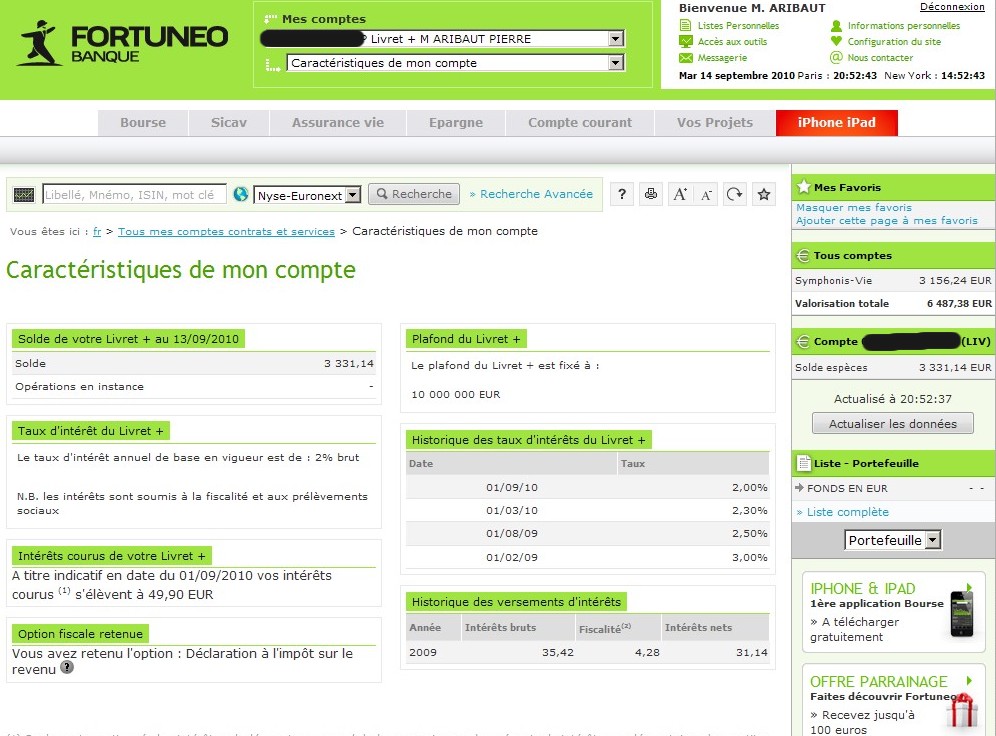

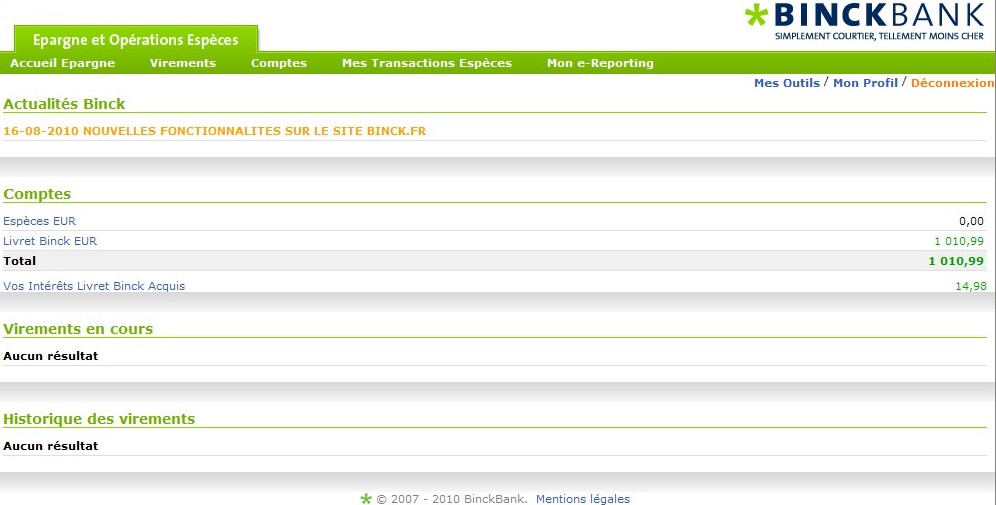

Ci-dessous les copies d'écran du compte-titres dubus et binck et autres comptes au 14 septembre 2010 :

Compte-titres binck 100 % cash ouvert avec 5000 euros en mars 2009, performance depuis mars 2009 +346,49%, depuis début janvier 2010 +109,96%

J'ai pris mes bénéfices sur les obligations de mon assurance-vie ing direct, j'ai rajouté un peu d'argent et j'ai repris tout récemment un peu de panier actions à dividendes (en unités de compte) en deux fois, pour 1400 euros d'engagement, je reste majoritairement cash :

J'ai pris aussi mes bénéfices sur les obligations de mon assurance-vie direct assurance vie, j'y suis 100% cash :

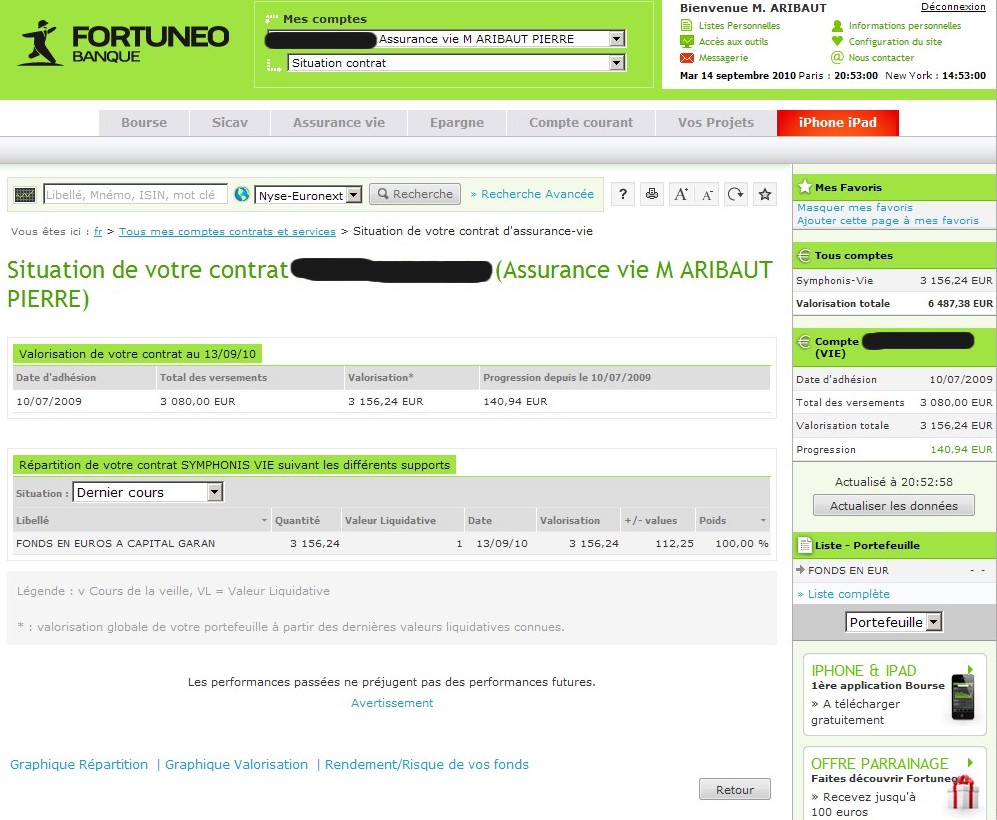

Idem chez fortuneo sur l'assurance-vie j'ai pris mon bénéfice sur la sicav obligataire, je suis 100% cash :

100% cash aussi sur mon assurance vie generali :

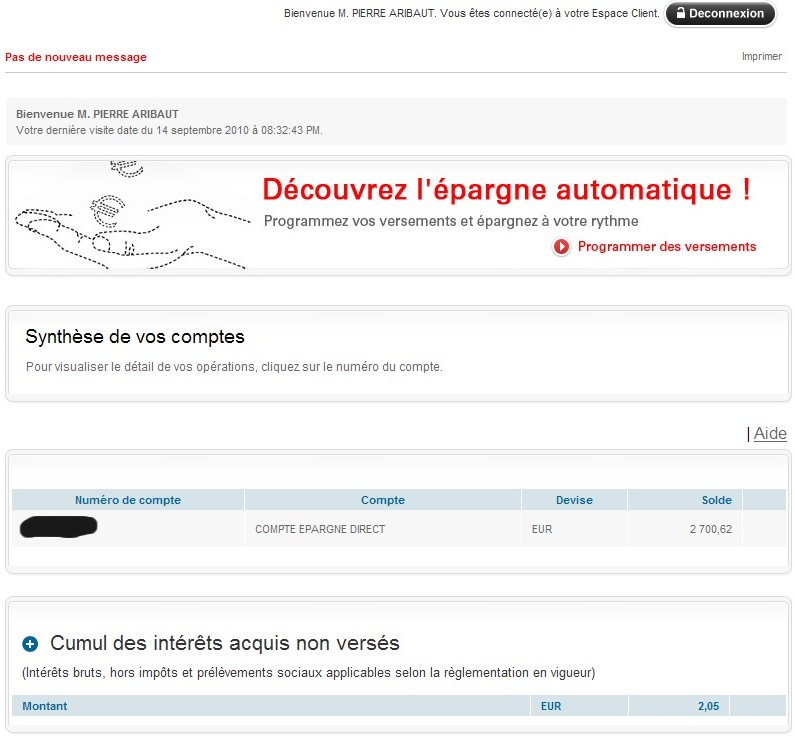

Le compte epargne direct, j'ai retiré une grosse partie pour mettre sur une promo bforbank, c'est de l'argent disponible immédiatement pour toute opportunité qui se présenterait :

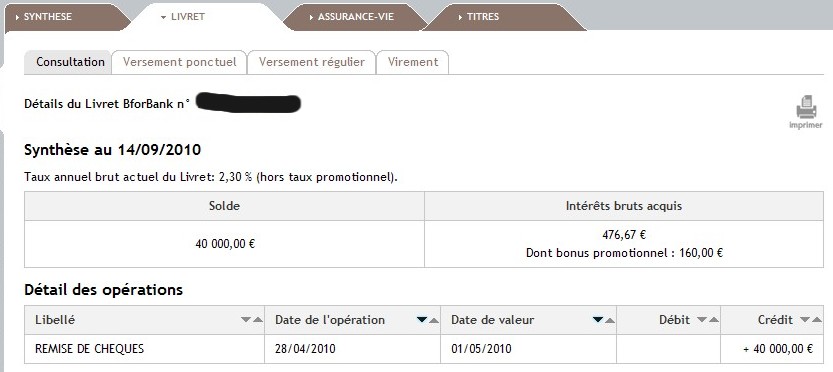

Le livret Bforbank, un petit nouveau suite à un taux promotionnel, en attendant une remontée des taux :

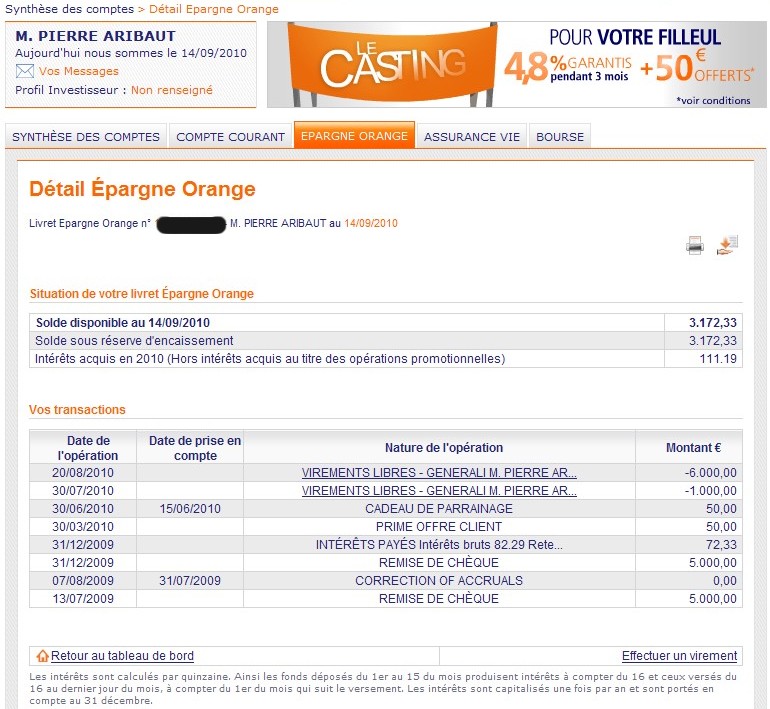

Idem sur le livret ing, du cash disponible à tout moment, qui rapporte quelques intérêts en attendant :

Un peu de trésorerie disponible également sur des livrets de la banque postale, mais j'ai quasi vidé le livret A depuis un moment (à cause de la baisse des taux) :

Egalement un livret chez fortuneo, de l'argent disponible à tout moment :

Encore un livret, cette fois chez binck, de la trésorerie disponible à tout moment :

Un petit compte paypal bien pratique :

Pierre Aribaut - Zetrader