Gains en bourse : remboursement anticipé crédit sofinco 2002

Rédigé par zetrader - - 3 commentaireshttp://zetrader.fr/gagner-en-bourse-releve-de-compte-operations-dubus-mai-2002

http://zetrader.fr/gagner-en-bourse-service-after-hours-broker-dubus-en-2002

http://zetrader.fr/souvenir-trades-compte-titres-dubus-27-juin-2002

Je voulais repartir sur des bases plus saines, j'ai ainsi soldé ce crédit à taux élevé (TEG supérieur à 10%), je n'ai jamais repris de crédit depuis.

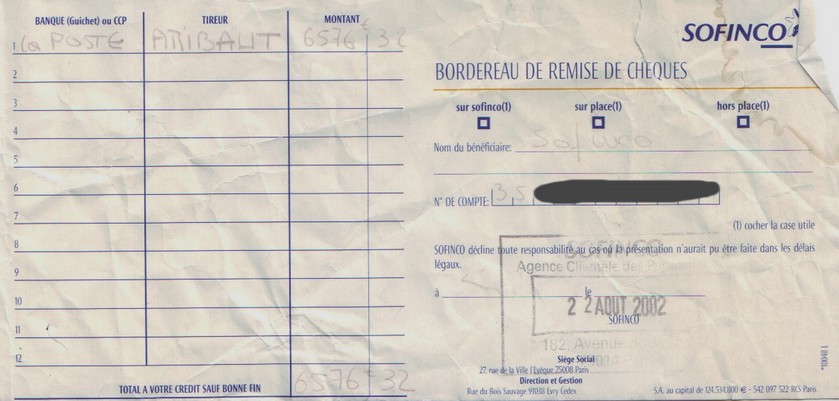

Voici le scan du bordeau de remise de chèque à sofinco :

http://zetrader.fr/images/zetrader-remboursement-anticipe-credit-sofinco-22-aout-2002.jpg

Avec le recul c'était une bonne opération de rembourser en anticipé ce gros crédit personnel sofinco à un % TEG élevé d'environ 11% annuel teg (les taux étaient élevés en 2000), un remboursement qui a contribué à assainir ma situation financière, j'ai économisé environ 3780 euros d'intérêts par rapport à si j'avais gardé le crédit.

A noter qu'à l'époque je n'avais pas assez d'argent pour acheter de l'immobilier de toutes façons même avec ce crédit à taux élevé qui me plombait financièrement plus qu'autre chose.

Aujourd'hui ma situation est différente, j'ai plus de 40 fois le cash que j'avais après avoir remboursé en anticipé ce crédit, il y a plusieurs endroits où je pourrais acheter de l'immobilier, comptant ou à crédit :

- soit en nantissant une partie du capital dans une assurance-vie maison de l'établissementprêteur (on m'a déjà proposé cette solution en 2004 mais j'avais pas assez de capitaux à l'époque pour que ça soit intéressant sans être trop risqué, cela m'engageait trop par rapport à mon capital et le rendement qu'il était possible d'en tirer)

- soit en achetant une partie d'immobilier comptant puis en faisant un crédit pour acheter d'autres biens immobiliers, en mettant en gage cet immo déjà payé qui me servirait d'habitation par exemple

Il y a plusieurs montages financiers possibles.

Je me demande si actuellement je ne devrais pas m'endetter au contraire, pas pour trader, ça augmenterait fortement les risques, ça demanderait encore plus de rentabilité, de prises de risques, d'expositions aux marchés et ça demanderait beaucoup de temps pour gérer et ne pas se planter avec le surplus d'expositions aux marchés financiers, ça ne manquerait pas aussi d'augmenter fortement les frais.

Puis après plus de 10 ans de bourse, plus de 10 ans à prendre des risques en bourse, à gérer des risques sur les marchés financiers, j'ai plus envie de lever le pied que d'y passer encore plus de temps, m'exposer encore plus, prendre encore davantage de risques etc ...

Je pense qu'il y a crédit et crédit, autant un crédit à la consommation c'est cher et c'est rarement rentable, autant s'endetter pour de l'immobilier à bon rendement peut être une manière intéressante et rentable de s'endetter, surtout avec l'inflation à terme.

C'est pourquoi maintenant je m'interroge sur l'opportunité de m'endetter sur du crédit immobilier à taux correct pour placer sur de l'immobilier à meilleur rendement que le taux, parce que finalement l'immobilier de rendement a montré et continue de montrer qu'il reste un meilleur placement que le CAC 40 sur ces 10 ou 20 dernières années.

Les taux des crédits immobiliers sont bas, il y a parfois de bons rendements en immobilier, les taux de rémunération du cash sont bas. En fait, en ayant pas mal de cash maintenant, quoique je fasse il y a désormais du risque :

1) si je reste "cash" (juste des placements d'épargne) trop longtemps, c'est prendre un risque par rapport à l'inflation future qui ne semble pas s'être stoppé, et la politique de nos gouvernements continue d'être inflationniste, tout est fait pour éviter un peu de déflation.

Il y a un risque de dévaluation des liquidités à terme, ce risque s'est souvent concrétisé contre la valeur de l'immobilier par exemple.

2) si j'achète de l'immobilier c'est prendre divers risques (risque de baisse des prix, travaux, dégradations des biens etc ...), mais on peut obtenir de meilleurs rendements que le cash, qui peuvent compenser les risques à terme sauf grosse catastrophe bien sûr.

Mais si l'inflation repart, je serais content de pas perdre du pouvoir d'achat sur la totalité de mon épargne, voire même d'en gagner proportionnellement aux autres placements, si j'ai pris un peu de levier en m'étant endetté sur de l'immobilier à un rendement supérieur au coût du crédit.

Ma réflexion de 2006 quand j'avais acheté un appartement pour diversifier reste d'actualité, je me demande même si je devrais pas passer à la vitesse supérieure vu que les prix de l'immobilier ont un mal fou à vraiment rechuter, et les loyers ne chutent même pas.

Ma première expérience immobilière d'achat/revente avec un bon rendement locatif (l'équivalent 33 mois de loyers gratuits + un petit gain sur le prix global malgré le fort niveau de taxes et frais divers) me montre que je n'aurais pas pu avoir meilleur placement alors même que les médias descendaient l'immobilier en parallèle en disant que ça s'écroule.

Je n'ai jamais vu de prix avec un rendement correct s'écrouler, au contraire ... ces "tranches de prix basses" continuent même à grimper un peu quand l'immobilier surévalué rechute en parallèle (immobilier à prix très élevé, rendement médiocre).

Pourquoi ne pas y aller plus franco et s'endetter un peu sur de l'immobilier à rendement correct ?

Entre le risque numéro 1 (risque de l'inflation en restant cash) et le risque numéro 2 (risque de l'engagement immo avec un peu de levier, en crédit à taux fixe, pour essayer de bénéficer d'un rendement correct), lequel vous parait le plus risqué à terme ?

Pierre Aribaut - Zetrader